Seit Monaten nehmen die umstrittenen Salden ab. Das ist aber nur bedingt ein Zeichen der Stabilisierung. Denn weitere Neuverschuldung wird ermöglicht.

In 2012 gab es eine Kapitalflucht in Europa die an steigenden TARGET2-Salden und zunehmender Refinanzierung der Banken bei den Notenbanken zu erkennen war. Seit einigen Monaten nehmen diese Salden nun wieder deutlich ab. Gibt es also 1:1 eine „Rückabwicklung“ der Kapitalflucht? Nein, denn die Kredite des Eurosystems werden nur teilweise zurückgezahlt. Durch den anderen Teil der Rückflüsse wird eine weitere Neuverschuldung ermöglicht.

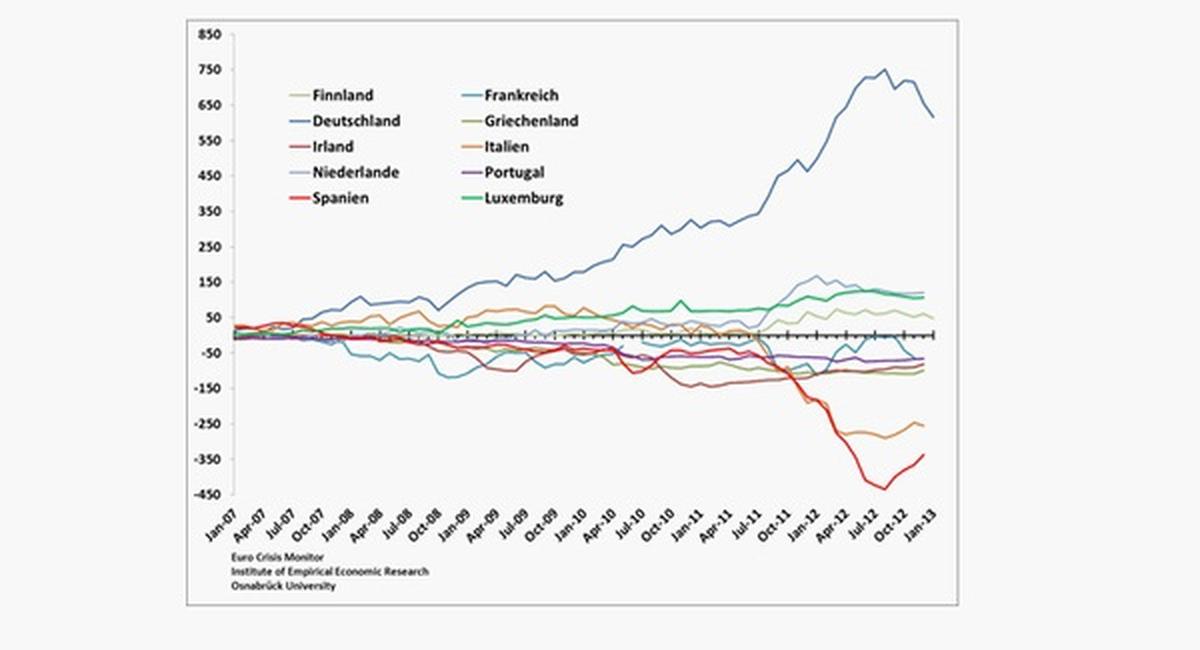

Die TARGET2-Salden der Notenbanken im Euro-Währungsgebiet stiegen seit dem Beginn der Finanzkrise 2007 zunächst kontinuierlich an (siehe Abbildung 1). Insbesondere nach der Absenkung der Sicherheitsanforderungen der EZB, am 8. Dezember 2011, gab es einen deutlich Anstieg der Defizite in Spanien und Italien. Investoren konnten Staatspapiere und andere Wertpapiere als Sicherheiten bei ihren Notenbanken abgeben und das Geld, das sie im Gegenzug erhielten, nach Deutschland und in andere Länder überweisen. Hans-Werner Sinn (2011) bezeichnete diesen Vorgang als den „unsichtbaren Bailout“ der Banken über das Eurosystem der Zentralbanken.

Abbildung 1: TARGET2-Salden im Euro Währungsgebiet in Mrd. €

Seit der Ankündigung unbegrenzter Rückkäufe durch die EZB gibt es nun ein neues Interesse der Anleger an Investitionen in Südeuropa. Erkennbar ist dies an den fallenden TARGET2-Salden seit September 2012 (Aktuelle Zahlen befinden sich auf der Webseite: www.eurocrisismonitor.com). Bei der Pressekonferenz am 7. Februar 2013 bewertete Mario Draghi diesen Rückgang als „positive sign“. Es bedeutet, dass das geflohene Kapital nun zum Teil wieder über das Eurosystem nach Spanien zurückfliest. Die entscheidende Frage für die Beurteilung dieses Prozesses wird sein, welche Form von Investitionen getätigt werden. Denkbar sind Investitionen in

A) alte Staatspapiere – diejenigen die vor September 2012 als Sicherheiten hinterlegt wurden, und nun durch die Rückzahlung des Refinanzierungskredit wieder freigesetzt werden

B) private Firmen, die ihrerseits reale Investitionen tätigen, oder

C) neue Staatspapiere, die vom Finanzministerium ausgegeben werden.

Ein erster Hinweis auf diese Frage wird erkennbar, wenn man die beiden Länder vergleicht, in denen es die größten Veränderungen gab: Deutschland und Spanien.

A) Rückzahlung der Refinanzierungskredite / Investitionen in alte Staatspapiere

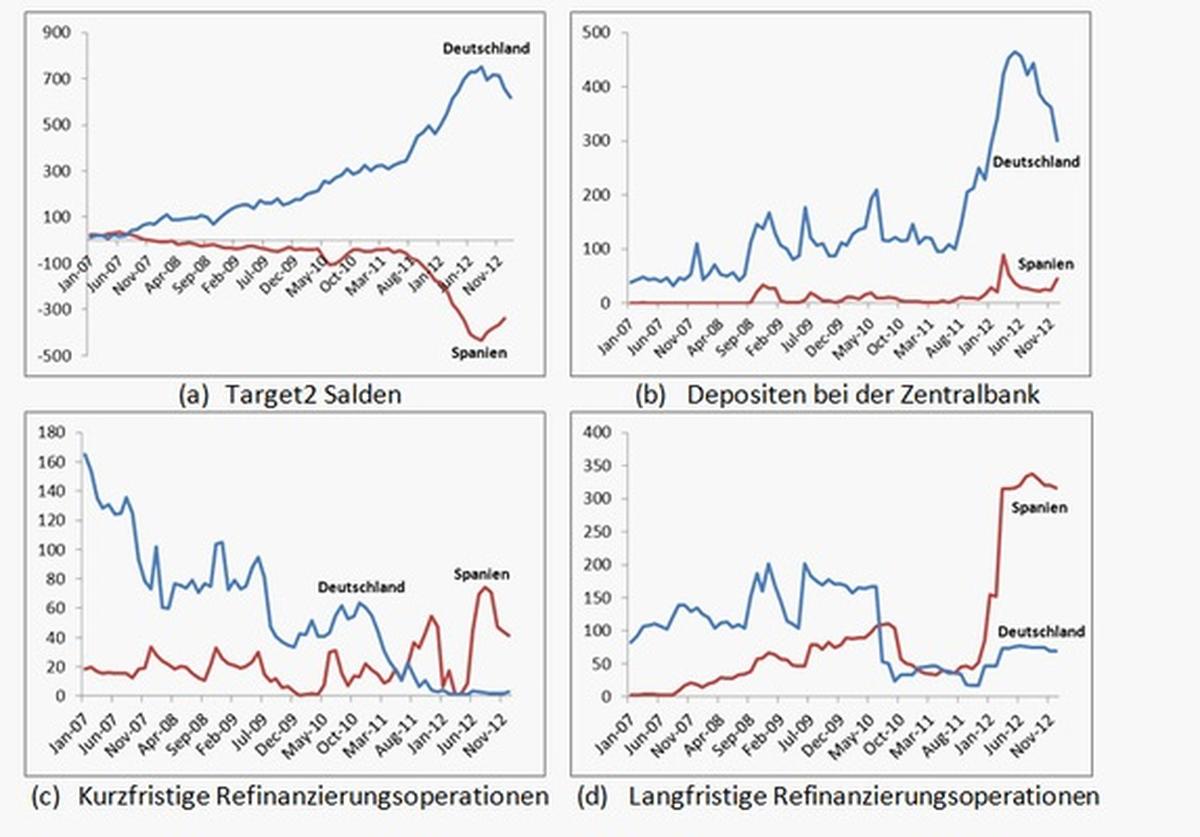

In Deutschland fielen die TARGET2-Salden um 98 Mrd. Euro von Ende August 2012 bis Ende Dezember 2012. Dieser Abfluss ging einher mit einem Abzug der Depositen bei der Bundesbank. Lang- und kurzfristige Refinanzierungsoperationen blieben im Wesentlichen unverändert.

In Spanien fiel der TARGET2-Saldo im gleichen Zeitraum um 97 Mrd. Euro; die Größenordnung war also ähnlich. Dieser Rückgang verteilte sich auf (i) einen Anstieg der Depositen, (ii) einen Rückgang der kurzfristigen Refinanzierungsoperationen (MROs) und (iii) einen Rückgang der 3-monatigen Refinanzierungsoperationen (LTROs). Abbildung 2 zeigt, dass dabei eine Reduzierung der MROs den weitaus größten Anteil hatte. 3-Jahres LTORs blieben bis Ende 2012 unverändert. Erst im Januar wurde ein bislang noch unbekannter, aber vermutlich kleiner Betrag zurückgezahlt. D.h. der größte Teil der langfristigen Kredite, die zumeist mit alten Staatsanleihen besichert sind, bleiben auf der Bilanz der Spanischen Notenbank. Bis Ende 2012 verkürzte sich die Bilanz der Notenbank nur um 52 Mrd. Euro, also nur um gut die Hälfte des TARGET2 Rückgangs.

Abbildung 2: Zentralbankbilanzen in Deutschland und Spanien in Mrd. €

B) Investitionen in private Unternehmen

Wenn der Zentralbankkredit nicht vollständig zurückgezahlt wird, könnte das rückfließende Kapital z.B. an private Unternehmen verliehen werden. Diese könnten mit dem Geld reale Investitionen finanzieren und Wachstum erzeugen. Abbildung 3 zeigt, dass dies aber leider nicht der Fall ist. Abbildung 4a zeigt die Kredite der Banken an Firmen aus der aggregierten Bankbilanz Spaniens. In der Zeit von August bis Dezember, in der die TARGET2-Salden gefallen sind, gingen die Kredite an Firmen noch einmal deutlich zurück. In den realen Investitionen, in Abbildung 4b, zeigt sich dementsprechend auch keine Trendwende.

Abbildung 3: Kredite von Banken an Unternehmen und reale Investitionen, in Mrd. €

C) Investitionen in neu ausgegebene Staatspapiere

Variante (C) erscheint daher plausibler. Abbildung 3 zeigt die neu ausgegebenen Staatspapiere in 2012. Seit dem Fallen der TARGET2-Salden zeigt sich hier ein deutlicher Anstieg. Insgesamt wurden 2012 Staatspapiere im Wert von 250 Mrd. Euro neu ausgegeben. Damit wurden zum Teil alte Kredite abgelöst. Es ermöglichte aber auch eine Netto-Neuverschuldung von 96 Mrd. Euro: ein Anstieg von 592 (Ende 2011) auf 688 Mrd. Euro (Ende 2012). Dieser Betrag ist nahezu genau so groß wie die Veränderung der TARGET2-Salden in Deutschland und Spanien seit den Ankündigungen der EZB im letzten Sommer.

Hinzu kommt, dass ein zunehmender Anteil der Staatspapiere kürzere Laufzeiten hat, da die EZB ja nur einen Rückkauf von bis zu 3-Jährige Staatspapieren angekündigt hat. Abbildung 4 zeigt, dass sich der Anteil von Staatspapieren mit einer Laufzeit von mehr als 3 Jahren nicht nennenswert erhöht hat. In 2012 hat sich die durchschnittliche Laufzeit (ohne ESM) bereits von 6.55 auf 6.05 Jahre verkürzt. Einzige Ausnahme sind die Kredite des ESM, die eine Durchschnittliche Laufzeit von über 10 Jahren haben. Interessanterweise werden diese ESM Kredite auch über das TARGET2-System verrechnet.

Abbildung 4: Neu ausgegebene Staatspapiere im Jahr 2012

Fundamentaldaten

Es ist zweifelhaft, dass sich an dieser Entwicklung kurzfristig etwas ändert, wenn man sich die Fundamentaldaten betrachtet. Das staatliche Defizit (Panel A) und die relativen Produzentenpreise im Vergleich zu Deutschland (Panel B) haben sich bislang nicht erkennbar verändert. Das kumulative Leistungsbilanzdefizit (Panel C) flacht sich etwas ab, jedoch ist es fast über den gesamten Bereich eine fallende Kurve, die sich auf insgesamt über 600 Mrd. Euro seit Einführung des Euros aufaddiert. Eine positive Entwicklung gibt es lediglich im Handelsdefizit, einem Unter-Konto des Leistungsbilanzdefizits. Hier gab es zuletzt kleinere Defizite. Jedoch ist auch hier seit Einführung des Euros kein einzelner Monat zu erkennen, in dem die Handelsbilanz positiv war.

Abbildung 5: Fundamental-Daten in Spanien

Ohne eine substantielle Änderung in den Fundamentaldaten wird eine weitere Neuverschuldung notwendig sein. Die kürzlich von der Spanischen Notenbank veröffentlichte Strategie zur Platzierung von Bonds (Tesoro Publico Issuance Strategy 2013) zeigt dies sehr deutlich: Spanien beabsichtig im Jahr 2013 insgesamt im Wert von 133 Mrd. Euro Wertpapiere neu auszugeben. Davon etwa die Hälfte (62 Mrd.), um alte Schulden zu verlängern (Roll-over), und der Rest für neue Kredite, die die Staatsverschuldung nochmals um insgesamt 71 Mrd. € erhöhen werden.

Wirtschaftspolitische Schlussfolgerungen

Die Schlussfolgerung aus dieser Analyse kann kein weiteres Austeritätsprogramm für Spanien sein. Dies fordern auch diejenigen Autoren nicht, die in den vergangen Jahren die steigenden TARGET2-Salden kritisiert haben. Hans-Werner Sinn und Timo Wollmershäuser (2012) fordern stattdessen z.B. eine bessere Besicherung der Refinanzierungskredite zum Schutz der Steuerzahler, bzw. die Tilgung der TARGET2-Salden mit werthaltigen Papieren. Sie interpretieren die oben beschriebe Entwicklung als eine Folge von lockeren Budgetbeschränkungen und ziehen dabei Parallelen zum wirtschaftlichen Zusammenbruch der Sowjetunion.

In gemeinsamen Artikeln mit Aaron Tornell (2012a, 2012b) habe ich die beschriebene Entwicklung als eine "Tragödie der Allmende" interpretiert, bei der eine gemeinschaftlich genutzte Ressource – die gemeinsame Geldnachfrage im Euro-Währungsgebiet – exzessiv genutzt wird. Dieser Vorgang ist vergleichbar mit der Überfischung der Meere, bei dem ebenfalls gemeinschaftliche Güter nicht ausreichend geschützt sind. Eine starke zentrale Bankenaufsicht und eine Neugewichtung der Stimmverhältnisse im EZB-Rat waren unsere Reformvorschläge. In einem weiteren gemeinsamen Papier mit Valeriya Dinger und Sven Steinkamp (2012) weisen wir weiterhin auf die Inflationsgefahren hin, die diese Politik langfristig haben kann.

Aaron Tornell (2012) argumentiert zudem, dass nur ein kleiner Teil der Bürger in beiden Ländern von den zusätzlichen Ressourcen profitiert, die die Notenbanken und Rettungsschirme zur Verfügung stellen. In einem polit-ökonomischen Modell zeigt er, dass vor allem einzelne Interessengruppen auf Kosten der Steuerzahler profitieren, auf Grund eines dynamischen Zeitinkonsistenz- und Allende Problems.

Eine weitere Finanzierung der Neuverschuldung, bei gleichzeitiger Verkürzung der Laufzeiten und keiner Verbesserung der Fundamentaldaten birgt neu künftige Risiken für das Euro-Währungsgebiet. Eine erneute Welle der Kapitalflucht könnte stärker und schneller ablaufen als die vorherige. Zudem verschlechtert sich die durchschnittliche Qualität der Sicherheiten im Eurosystem, wenn die 3-Jahres LTROs nicht ebenfalls zurückgezahlt werden. Ob fallende TARGET2-Salden wirklich schon ein Zeichen für eine Stabilisierung sind, erscheint vor dem Hintergrund dieser Gesamtentwicklung eher fragwürdig.

Literatur:

Dinger, Valeriya, Sven Steinkamp & Frank Westermann, "The Tragedy of the Commons and Inflation Bias in the Euro Area", CESifo Working Paper #4036, 2012.

Sinn, Hans-Werner (2011), „Das unsichtbare Bail-Out der EZB“, Ökonomenstimme, 11.06.2011

Sinn, Hans-Werner & Timo Wollmershaeuser (2012), "Target Loans, Current Account Balances and Capital Flows: The ECB's Rescue Facility", International Tax and Public Finance, 2012.

Tornell, Aaron & Frank Westermann (2012a), "Europe Needs a Federal Reserve", New York Times, 21.06.2012.

Tornell, Aaron & Frank Westermann (2012b), "The tragedy-of-the-commons at the European Central Bank”, VoxEU.org, 22.06.2012.

Tornell, Aaron (2012), "The Dynamic Tragedy-of-the-Commons in the Eurozone, the ECB and Target2 Imbalances", UCLA, mimeo.

Der Autor

Frank Westermann ist Professor für Internationale Wirtschaftspolitik an der Universität Osnabrück. Er promovierte 1998 an der University of California, Santa Cruz, und habilitiere 2004 an der Ludwig-Maximilians-Universität München. Er lehrt und forscht zum Thema internationale Finanz- und Währungskrisen.

Gemeinsam mit Aaron Tornell ist er Autor von "Boom-Bust Cycles: Facts and Explantions", MIT Press 2005.

Kooperation

Dieser Artikel wurde für "Ökonomenstimme", die Internetplattform für Ökonomen im deutschsprachigen Raum, erstellt. Die Presse ist exklusiver Medienpartner der Ökonomenstimme.